萬萬沒想到!

緊跟15日的年內(nèi)最大規(guī)模MLF操作,11月末央行再次端出“麻辣粉”。這是今年以來,央行首次在月內(nèi)兩次開展MLF操作。也由此,央行本月共開展了10000億元的MLF操作。

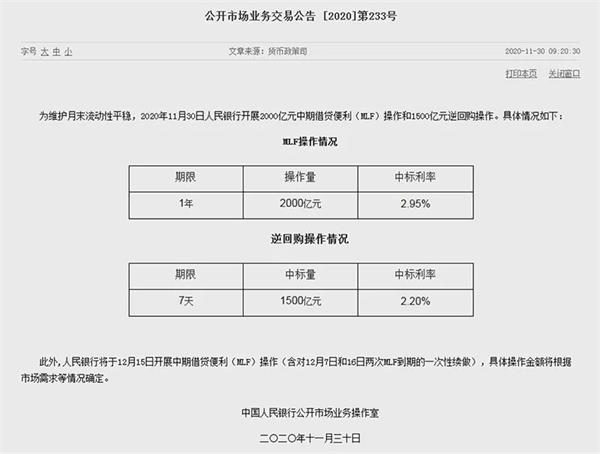

央行30日公告稱,為維護(hù)月末流動性平穩(wěn),2020年11月30日人民銀行開展2000億元中期借貸便利(MLF)操作和1500億元逆回購操作。MLF期限為1年,中標(biāo)利率2.95%,逆回購期限為7天,中標(biāo)利率2.2%。

公告同時稱,將于12月15日開展中期借貸便利(MLF)操作(含對12月7日和16日兩次MLF到期的一次性續(xù)做),具體操作金額將根據(jù)市場需求等情況確定。根據(jù)數(shù)據(jù)顯示,今日有400億元逆回購到期。

對于此次額外的MLF操作,江海證券首席經(jīng)濟(jì)學(xué)家屈慶表示,這是由于目前市場整體中長期利率水平有所上行,銀行同業(yè)存單發(fā)行利率仍處在高位。另外,在銀行負(fù)債成本上升的背景下,三季度中國貨幣政策執(zhí)行報(bào)告顯示,9月份貸款利率較去年末下行,但環(huán)比6月末有小幅上行。

屈慶表示,近期央行操作風(fēng)格較以往有所變化,流動性環(huán)境也保持在相對寬松的狀態(tài)。為對沖疫情反復(fù)帶來的影響,宏觀經(jīng)濟(jì)上保持穩(wěn)定,同時也要穩(wěn)定利率水平,這時候通過投放MLF中長期資金,有助于市場穩(wěn)定。

近期,同業(yè)存單發(fā)行利率創(chuàng)下今年來新高,數(shù)據(jù)顯示,11月25日、11月30日同業(yè)存單票面利率的加權(quán)值分別為3.3%和3.4%,僅次于去年12月30日水平。

對于10月以來同業(yè)存單“量價齊升”的趨勢,國泰君安固收首席分析師覃漢認(rèn)為,核心原因仍在銀行負(fù)債端壓力,次要原因在資金面預(yù)期。目前存單利率在MLF利率上方已經(jīng)持續(xù)接近三個月,存單利率與MLF利率之差接近2016年同期。

不過,盡管臨近月末,短端資金面并未出現(xiàn)大幅趨緊。上周五,上海銀行間同業(yè)拆放利率(Shibor)隔夜下降46.2個基點(diǎn),其他各期限資金利率小幅上行。DR001加權(quán)平均利率跌至0.82%,創(chuàng)下本季度新低。

光大證券固定收益首席分析師張旭表示,從資金面看,前期R001已經(jīng)處于非常低的位置,例如上周五是0.89%。今天央行開展2000億元MLF操作,向市場投放資金,可能主要是為了平抑中期(如1年期)利率。

“無論是從理論上還是從實(shí)證上看,中期利率對于信用債利率的傳導(dǎo)能力都強(qiáng)于1天期限。”張旭表示,從操作的時間上看,如果于12月15日一次性大量操作,那么既無法覆蓋11月初的逆回購疊加MLF到期,也容易和12月中下旬的財(cái)政集中投放撞車。所以,11月30日先操作一次是非常有必要的。

在近期信用債違約事件的背景下,不少市場人士認(rèn)為,央行近期連續(xù)投放中長期的流動性,與穩(wěn)定債市情緒不無關(guān)系。

開源證券首席固定收益分析師楊為敩認(rèn)為,整體來說,總量貨幣政策仍然難言寬松,利率債在短期仍然承擔(dān)著偏大的壓力,無論是預(yù)期還是現(xiàn)實(shí)都很難推動利率提前于經(jīng)濟(jì)增長而見頂,建議在利率債上維持短久期、低杠桿的防御方案。

關(guān)鍵詞:

責(zé)任編輯:Rex_07